不动产是指依自然性质或法律规定不可移动的财产,如土地,房屋、探矿权、采矿权等土地定着物,与土地尚未脱离的土地生成物、因自然或者人力添附于土地并且不能分离的其他物。不动产分期抵扣的“第13个月”到底是哪个月?不知道的快来看看吧!

问:我们公司最近取得一处不动产,我打算这个月把它的进项税额全部抵扣了。

答:这可不行。营改增之后,不动产抵扣有分期抵扣的概念,需要分成2年抵扣。

问:真的吗?分期抵扣的抵扣比例以及具体处理是什么样的?第二年的哪个月可以抵扣剩余部分呢?

答:这么多问题呀!那我们还是直接来看下面的税务小知识吧。

重点:

根据《不动产进项税额分期抵扣暂行办法》(国家税务总局公告2023年第15号)第二条规定:“增值税一般纳税人(以下称纳税人)2023年5月1日后取得并在会计制度上按固定资产核算的不动产,以及2023年5月1日后发生的不动产在建工程,其进项税额应按照本办法有关规定分2年从销项税额中抵扣,第一年抵扣比例为60%,第二年抵扣比例为40%。”

纳税人按照15号公告规定从销项税额中抵扣进项税额,应取得2023年5月1日后开具的合法有效的增值税扣税凭证。

上述进项税额中,60%的部分于取得扣税凭证的当期从销项税额中抵扣;40%的部分为待抵扣进项税额,于取得扣税凭证的当月起第13个月从销项税额中抵扣。

举个例子:

2023年6月5日,某增值税一般纳税人购进办公大楼1座,该大楼用于公司办公,计入“固定资产”科目,并于次月开始计提折旧。6月20日,该纳税人取得该大楼的增值税专用发票并认证相符,专用发票注明增值税税额为1000万元,该办公大楼的进项税额该如何抵扣?

分析如下:

一、纳税人2023年6月对该不动产应抵扣进项税额的处理

进项税额=1000*60%=600(万元)

根据文件规定,1000万元进项税额中的60%将在取得扣税凭证的当期从销项税额中抵扣,也就是所属期2023年6月抵扣。

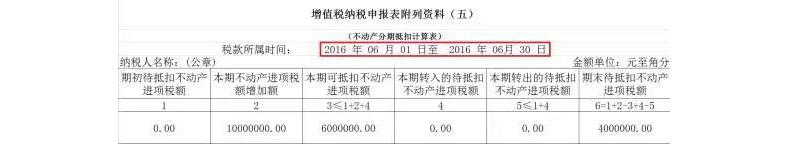

1、将不动产进项税额全额1000万元,填入上表中的“本期不动产进项税额增加额”栏次。

2、该600万元填入上表中的“本期可抵扣不动产进项税额”栏次。

3、“期末待抵扣不动产进项税额”栏次为留待第13个月抵扣的400万进项税额。

二、纳税人2023年6月对该不动产待抵扣进项税额到期处理

该大楼待抵扣的进项税额=1000*40%=400(万元)

剩余的40%于取得扣税凭证的“当月起第13个月”抵扣。2023年6月取得扣税凭证,“当月起第13个月”就是所属期2023年6月,而不是2023年7月。

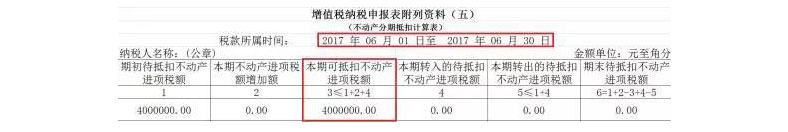

1、“期初待抵扣不动产进项税额”栏次系统自动带出去年留存的400万元。

2、将该400万元填入上表中的“本期可抵扣不动产进项税额”栏次,“期末待抵扣不动产进项税额”栏次变为0。

特别注意:

1、转入转出待抵扣进项税额的情况

只有当不动产发生非正常损失或者改变用途使得进项税额抵扣规则发生改变的时候,增值税纳税申报表附列资料(五)中的“本期转入的待抵扣不动产进项税额”栏次和“本期转出的待抵扣不动产进项税额”栏次才可以填列数据。具体计算规则详见《不动产进项税额分期抵扣暂行办法》第七条、第九条相关规定。

2、不动产分期抵扣的台账管理要求

纳税人应建立不动产和不动产在建工程台账,分别记录并归集不动产和不动产在建工程的成本、费用、扣税凭证及进项税额抵扣情况,留存备查。

3、不需要分2年抵扣的不动产

房地产开发企业自行开发的房地产项目,融资租入的不动产,以及在施工现场修建的临时建筑物、构筑物,其进项税额不适用上述分2年抵扣的规定。

沪公网安备31011502004574

沪公网安备31011502004574